Quando o assunto é avaliar o desempenho de uma empresa, uma das dúvidas mais comuns entre investidores é sobre qual o melhor indicador para isso. Afinal, lucro líquido ou EBITDA? Em que momento utilizar um ou outro para decidir em quais ações investir?

Neste conteúdo, você saberá o que são e como calcular cada um desses indicadores de resultado, e conhecerá suas vantagens e limitações na análise dos números de uma empresa. Portanto, se você está em busca de conhecimentos sobre análise fundamentalista, continue a leitura a seguir.

Lucro líquido ou EBITDA: o que utilizar na análise dos resultados de uma empresa?

Para saber quando recorrer ao lucro líquido ou EBITDA em uma análise, primeiro é preciso entender o conceito de cada um desses indicadores e como calculá-los. Acompanhe.

Lucro líquido

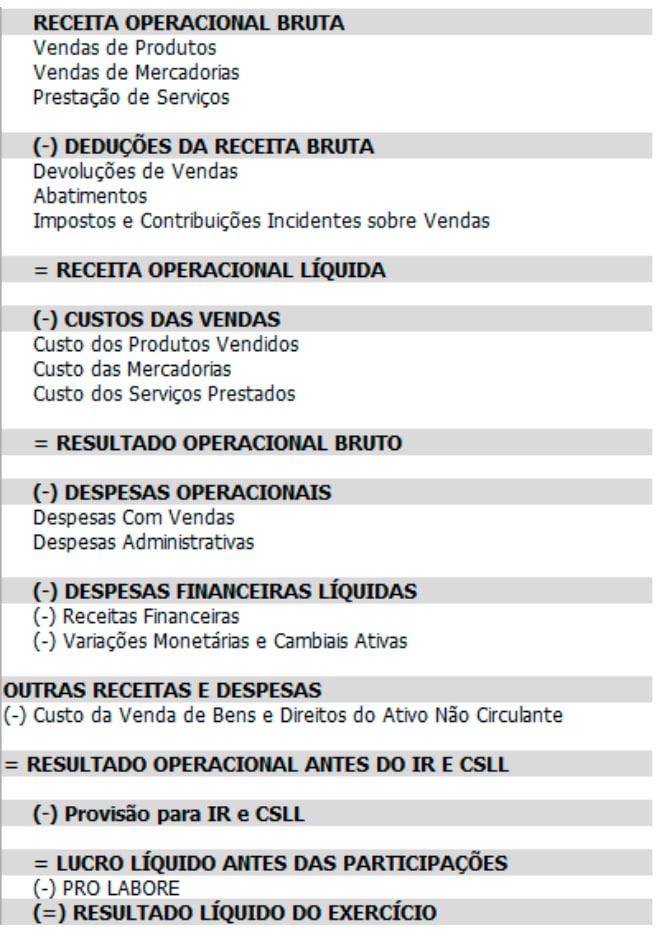

O lucro líquido corresponde à última linha da Demonstração do Resultado do Exercício (DRE) e representa a diferença entre todas as receitas da empresa e os gastos que ela fez para realizar a sua operação. Em outras palavras, ele é o que efetivamente sobrou de recursos depois de descontadas as despesas, custos, impostos e dividendos pagos aos acionistas.

Para facilitar, veja abaixo a estrutura de uma DRE:

Importância do lucro líquido

Analisar o lucro líquido é fundamental para que se possa avaliar o desempenho de uma empresa. Além de remunerar funcionários e investidores, a geração de lucro permite que a organização invista em seu crescimento e forme reservas financeiras que permitam a sustentabilidade do negócio.

EBITDA

A sigla vem de earnings before taxes, interests, depreciation and amortization. Traduzida do inglês, a expressão significa literalmente lucro antes dos impostos, juros, depreciação e amortização.

Na prática, o EBITDA nada mais é do que o caixa que a empresa gera somente a partir da sua atividade operacional. Isso porque a sua fórmula exclui do cálculo os juros, impostos, depreciação e amortização, ou seja, itens que não têm a ver com a operação da empresa.

Se observarmos a receita total de uma organização, veremos que a maior parte dela vem da sua atividade fim, seja ela indústria, comércio ou demais serviços. Porém, há outras formas de uma empresa gerar receita que não têm a ver com o seu propósito, como fazer aplicações financeiras ou vender algum item do imobilizado, por exemplo.

Da mesma forma, existem gastos que estão diretamente ligados à operação, como matérias-primas, salários, aluguel e manutenção do prédio, e assim por diante. E há outros que não se relacionam à produção, como juros de financiamentos bancários, que serão contabilizados como despesas financeiras. Além dessas despesas, existem também deduções que não representam saída de caixa, mas reduzem o resultado operacional, como depreciações e amortizações. As primeiras representam a perda de valor do imobilizado da empresa devido ao uso, tempo ou desgaste natural. Já as segundas se referem à desvalorização de ativos intangíveis, como um direito com prazo determinado, por exemplo.

Assim, chegamos à seguinte fórmula para calcular o indicador:

EBITDA = Lucro Operacional Líquido + juros + impostos + depreciação + amortização

Onde lucro operacional líquido corresponde à receita líquida de vendas deduzida do custo de produção e das despesas operacionais, ou:

Receita Líquida de Vendas

(-) Custo dos Produtos/Mercadorias Vendidas

(-) Despesas operacionais

= Lucro Operacional Líquido

Importância do EBITDA

Alguns investidores menos experientes ou que não são muito familiarizados com conceitos contábeis podem pensar que, para avaliar o desempenho de uma empresa, basta analisar a evolução da sua receita e a geração de lucro líquido. No entanto, mais do que isso, é importante entender de que maneira ela atinge os seus resultados, se é por meio da própria operação ou se existem outros fatos que influenciam no lucro ou prejuízo.

Por exemplo, você está avaliando comprar ações de uma companhia e percebe que, em determinado exercício, o seu lucro líquido foi bem superior ao de outros anos. Porém, ao analisar as suas receitas, você viu que a melhora do resultado foi por causa da venda de um imóvel, e não pelo aumento do faturamento. Ou seja, a operação da companhia nada teve a ver com o lucro maior do exercício. Logo, o que ocorreu foi um fato pontual que beneficiou o resultado do ano, e com o qual não se pode contar para futuros exercícios.

Ao excluir os eventos que não têm relação com a atividade, o EBITDA é uma boa ferramenta para avaliar a eficiência da operação, e isso está diretamente ligado às perspectivas para o negócio.

E qual deles é o melhor indicador?

Como qualquer indicador que utilizamos na análise de empresas, lucro líquido e EBITDA também possuem as suas limitações.

Em relação ao lucro líquido, se olharmos somente o indicador, corremos o risco de não considerarmos eventos não recorrentes. Por exemplo, a venda do imóvel que citamos anteriormente inflou o resultado da empresa em um determinado exercício. Logo, a não ser que se esteja falando de uma companhia do setor imobiliário, não dá para contar com uma venda expressiva de imóveis todos os anos.

Da mesma forma, não é adequado observar somente o EBITDA em uma análise. Isso porque o indicador desconsidera o resultado financeiro, o que também pode levar a conclusões distorcidas em relação à empresa.

Imagine uma companhia que possui um bom EBITDA, mas que se endividou bastante quando os juros estavam altos. Nesse caso, as despesas financeiras elevadas impactarão negativamente o resultado líquido, independentemente de a empresa ter uma operação eficiente. Em outras palavras, de nada adianta gerar um bom resultado operacional quando o custo financeiro alto sacrifica o lucro líquido.

Outros indicadores de resultado

Além do lucro líquido e EBITDA, existem outros indicadores muito utilizados na avaliação dos resultados de uma empresa.

Um deles é o ROE (retorno sobre o patrimônio líquido), que mostra o quanto a empresa gera de lucro líquido a partir do seu capital próprio. Ou seja, o quanto renderam os recursos que os seus sócios investiram na operação.

Outro importante indicador é o ROIC (retorno sobre o patrimônio investido), que demonstra a capacidade de geração de recursos da empresa considerando todo o capital investido. Ou seja, além dos recursos próprios, o ROIC também considera o capital de terceiros investido na operação, como fornecedores, bancos, e assim por diante.

Perceba que, para o lucro líquido e EBITDA, vale a mesma orientação em relação aos demais indicadores fundamentalistas. Nesse sentido, se você tomar suas decisões de investimentos com base em um ou outro indicador isoladamente, correrá sérios riscos distorcer a sua análise, o que poderá prejudicar os resultados de sua carteira. Por outro lado, ao considerar vários itens em suas análises, mais completas elas serão e mais eficiente tenderá a ser a sua estratégia de investimento.