Para conhecer os rendimentos dos investimentos, é muito importante entender como funciona a tabela regressiva do IR (Imposto de Renda), pois ela impacta diretamente na rentabilidade dos ativos.

Essa tabela se aplica a ativos de renda fixa, à previdência privada e a alguns fundos de investimentos. A forma de tributação regressiva tem o objetivo de incentivar o tempo de permanência no investimento. Isso porque, quanto mais o tempo passa, menores serão as alíquotas que incidirão sobre os rendimentos dos ativos.

Em relação à tributação na previdência privada, existe uma peculiaridade. É possível escolher entre a tabela regressiva ou progressiva do IR, e isso também fará diferença nos rendimentos do investimento.

Neste conteúdo, explicaremos como funcionam os formatos regressivo e progressivo de tributação. Se você tem dúvidas, ou mesmo nunca ouviu falar sobre o tema, continue a leitura e saiba o que fazer para pagar menos impostos sobre os rendimentos de suas aplicações.

O que é a tabela regressiva do IR?

A tabela regressiva determina o percentual de Imposto de Renda que incide sobre um investimento.

A maioria dos títulos de renda fixa (como Tesouro Direto, CDBs, RDBs, LCIs e LCAs e debêntures), dos fundos de investimento (exceto os fundos de ações, que têm alíquota única de 15% sobre os rendimentos) e a previdência privada sofrem tributação regressiva.

Pela tabela regressiva, a alíquota do IR vai reduzindo de acordo com o tempo de permanência no investimento, justamente para incentivar as aplicações de longo prazo. Quanto mais tempo você ficar sem resgatar seus investimentos, menos imposto pagará pelos rendimentos.

A tributação regressiva funciona de maneira diferente nas aplicações de renda fixa e fundos de investimento e na previdência privada, conforme veremos a seguir.

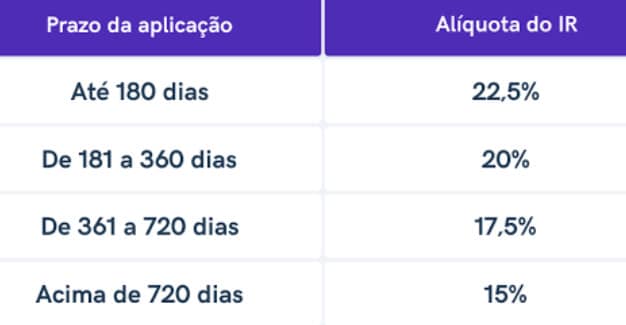

Tabela regressiva na renda fixa e fundos de investimento

Nas aplicações de renda fixa e na maioria dos fundos de investimento, a tabela regressiva possui quatro faixas de alíquotas, que vão de 22,5% a 15% sobre os rendimentos. Nesse caso, os prazos e respectivas alíquotas são os seguintes:

Alguns dos investimentos de renda fixa mais conhecidos sobre os quais incide o Imposto de Renda regressivo são os seguintes:

- Certificados de Depósito Bancário (CDB);

- Recibos de Depósito Bancário (RDBs);

- Tesouro Direto;

- Debêntures.

Em relação aos fundos de investimentos, existe uma exceção à regra da tabela regressiva, que são os fundos de ações. Isso porque esse tipo de fundo tem alíquota de IR única, de 15% sobre os rendimentos. Ou seja, independentemente de quanto tempo os recursos ficarem aplicados, você sempre pagará a alíquota mínima do Imposto de Renda.

Tabela regressiva na previdência privada

Antes de entendermos como funciona o IR regressivo na previdência privada, vale falarmos sobre os dois formatos de previdência, que são o PGBL e o VGBL.

O PGBL (Plano Gerador de Benefício Livre) é o mais indicado para quem faz a declaração completa do Imposto de Renda, pois ele permite deduzir os valores investidos em até 12% da renda bruta tributável do ano. Para fins de apuração do imposto devido, as contribuições ao PGBL entram como despesas dedutíveis do IR, reduzindo a base de cálculo. No caso do PGBL, o IR incidirá sobre o valor total (principal + juros acumulados) no momento do resgate.

Já o VGBL (Vida Gerador de Benefício Livre) é indicado para quem é isento do IR ou utiliza a declaração simplificada para o ajuste anual de contas junto ao Fisco. Nesse tipo de previdência, as contribuições ao plano não podem ser deduzidas, mas o IR incide somente sobre os rendimentos no momento do resgate.

LEIA TAMBÉM:

Benefício fiscal na previdência privada: tire suas dúvidas agora!

Tipos de renda na previdência privada: como escolher o melhor?

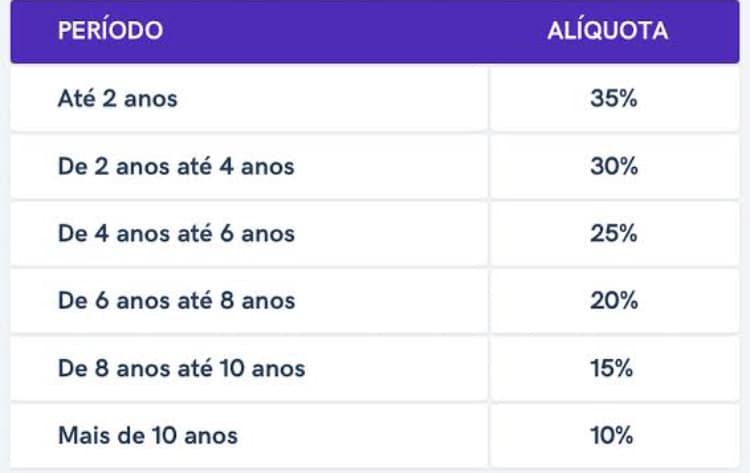

Para os fundos de previdência privada, a lógica da tabela regressiva é a mesma da renda fixa e dos fundos de investimentos. Ou seja, quanto mais tempo o dinheiro ficar aplicado, menor será a alíquota que incidirá sobre os ganhos.

Porém, o que muda são os percentuais e os prazos de evolução dessas alíquotas. No caso da previdência privada, as alíquotas do IR iniciam em 35% e reduzem 5 pontos percentuais a cada dois anos, até chegar a 10%.

Veja a seguir as alíquotas da tabela regressiva da previdência privada:

Um ponto importante a observar é que os percentuais acima incidirão sobre os rendimentos de acordo com as datas dos depósitos. Ou seja, haverá uma alíquota diferente sobre cada parte do total acumulado. Além disso, essa alíquota vai depender de quando foi feito o depósito.

Esse critério se aplica também quando o contribuinte recebe as parcelas. Dessa forma, as primeiras que ele receberá serão referentes aos primeiros depósitos. Por isso é que a tabela regressiva vale mais a pena para quem vai fazer resgatar somente no longo prazo. Se o investidor esperar o vencimento do plano, pagará somente 10% de IR sobre os rendimentos.

Outro aspecto é que, na tabela regressiva, a cobrança do IR ocorre somente no resgate, pois há retenção na fonte do tributo. Porém, mesmo assim você precisa informar os investimentos e respectivos rendimentos na declaração de ajuste anual.

Tabela progressiva na previdência privada

Par fins de recolhimento do tributo, a tabela progressiva do IR na previdência privada é a mesma aplicada aos salários, com uma faixa de isenção e quatro alíquotas que vão de 7,5% a 27,5%, de acordo com a renda do contribuinte.

Em 2023, havia duas tabelas progressivas: uma vigente de 1° de janeiro a 30 de abril e outra, de 1° de maio a 31 de dezembro. O que mudou de uma para outra foi a ampliação da faixa de isenção, que passou de R$ 1.903,98 para R$ 2.112,00, e as deduções permitidas para cada faixa de alíquota.

Para a declaração do Imposto de Renda 2024, os últimos valores de referência são os seguintes:

| Renda mensal | Alíquota IR | Dedução permitida |

| Até R$ 2.112,00 | isento | – |

| De R$ 2.112,01 a R$ 2.826,65 | 7,5% | R$ 158,40 |

| De 2.826,66 a R$ 3.751,05 | 15% | R$ 370,40 |

| De 3.751,06 a R$ 4.664,68 | 22,5% | R$ 651,73 |

| Acima de R$ 4.664,68 | 27,5% | R$ 864,96 |

Exemplo de cálculo do IR de acordo com a tabela progressiva:

Imagine que você já tenha se aposentado, e que o total de sua renda mensal (considerando a aposentadoria do INSS e o seu plano de previdência) seja R$ 10.000. Nesse caso, os seus rendimentos estariam enquadrados na alíquota de 27,5%, e a tributação ficaria assim:

R$ 10.000 x 27,5% = R$ 2.750

Para saber o IR a pagar, é preciso subtrair ainda a dedução permitida para essa faixa de tributação:

R$ 2.750 – R$ 864.96 = R$ 1.885,04

Agora, conseguimos chegar ao valor líquido que você receberia, que é de:

R$ 10.000 – R$ 1.885,04 = R$ 8.114,96

Lembrando que, de tempos em tempos, o governo faz mudanças na tabela progressiva do IR e, por isso, é sempre importante checar as atualizações junto à Receita Federal.

Tabela regressiva e tabela progressiva na previdência privada: o que é melhor?

Como vimos, a tabela regressiva beneficia quem deixa o dinheiro investido por mais tempo, pois a alíquota do IR vai reduzindo com o passar dos anos. Já a tabela progressiva leva em consideração não o prazo do investimento, mas sim a faixa de renda na qual o contribuinte se enquadra.

De forma geral, especialistas costumam recomendar a tabela progressiva para quem que já sabe que será isento ou ficará na primeira faixa de tributação, de 7,5%. Nos valores de hoje, isso corresponde a uma renda mensal de, no máximo R$ 2.826,65.

Há algum tempo, era preciso optar pela tabela progressiva ou regressiva já no momento da contratação da previdência. Porém, isso engessava o investimento, pois ao longo dos anos a realidade financeira muda, e quem precisava fazer algum resgate antecipado muitas vezes saía penalizado.

Hoje isso mudou, pois já se pode escolher a forma de tributação no momento do resgate, de acordo com as novas regras da previdência privada que estão em vigor desde o início de 2024. O novo regulamento trouxe mais flexibilidade aos planos e desobrigou o investidor de ter que se preocupar antecipadamente com a forma de tributação.