No mercado financeiro, existem diversos indicadores fundamentalistas que podem confundir até mesmo os investidores mais experientes. No entanto, é muito importante conhecê-los para que se possa fazer uma boa análise e escolher as melhores ações. Um deles é o ROIC, que serve para medir a rentabilidade de uma empresa.

Neste conteúdo, você saberá o que é esse indicador e como calculá-lo e interpretá-lo nas suas análises. Continue a leitura a seguir.

- Valuation: saiba como calcular o valor de uma empresa

- Dividend Yield: o que é e para que serve esse indicador financeiro

- Preço sobre Lucro: como calcular e utilizar esse indicador

O que é ROIC?

ROIC é a sigla para return over invested capital (ou retorno sobre o capital investido). Na prática, o indicador mostra quanto uma empresa consegue gerar de recursos considerando todo o capital investido, ou seja, os recursos dos sócios e o capital de terceiros.

Para que uma empresa possa manter as suas atividades e crescer, ela precisa de capital. Porém, muitas vezes, os recursos próprios não são suficientes para que isso aconteça. Nesse sentido, o ROIC dá uma noção geral da rentabilidade do negócio. Quanto maior for o indicador, mais eficiente em termos de geração de resultados será a empresa.

Como se calcula o ROIC?

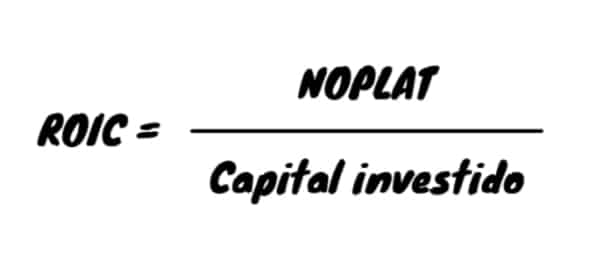

Para que possamos calcular o ROIC, primeiro é preciso conhecer os conceitos de NOPLAT e capital investido.

NOPLAT é a sigla para Net Operating Profit Less Adjusted Taxes, ou lucro operacional sem os impostos (EBIT). Ou seja, para obter o EBIT, é preciso descontar do lucro operacional os impostos que incidem sobre o lucro, que são o Imposto de Renda (IR) e a Contribuição Social sobre o Lucro Líquido (CSLL).

Por sua vez, o capital investido é o total dos recursos que foram investidos na empresa, tanto de sócios quanto de outras fontes, como empréstimos, fornecedores, e assim por diante. Para obter esse valor, basta somar o passivo e o patrimônio líquido, que você encontra no balanço patrimonial da empresa.

Vistos os dois conceitos, já podemos aplicar a fórmula do ROIC:

- EBITDA: o que é e para que serve esse indicador financeiro

- Dívida líquida: o que é e como calcular esse indicador financeiro

Como interpretar o indicador?

Para interpretar o ROIC, existe um outro indicador que precisamos conhecer, que é WACC.

A sigla vem de Weighted Average Capital Cost, que, na tradução, significa custo médio ponderado de capital. Basicamente, o WACC serve para mostrar se um investimento trará um retorno mínimo que o faça valer a pena.

Para calcular o WACC, são considerados os custos de capital das fontes internas e externas da empresa, o patrimônio líquido, a dívida total e o Imposto de Renda. Com essas variáveis, chegamos na fórmula do indicador, que é a seguinte:

WACC = Ke (E/D+E) + Kd (D/D+E) x (1-IR)

Onde:

- – Ke: custo de capital da fonte interna

- – E: patrimônio líquido da empresa

- – D: dívida total

- – Kd: custo de capital da fonte externa

- – IR: Imposto de Renda

Quando o ROIC de uma empresa é maior do que o WACC, significa que o seu negócio está gerando valor para os sócios. Nesse caso, provavelmente as suas ações estejam sendo negociadas com um prêmio.

O ROIC é expresso em percentual sobre a rentabilidade do último exercício, e mostra como a empresa aloca os seus recursos para obter retorno. Dessa forma, quando o indicador é elevado, podemos entender que a organização trabalhou bem na gestão dos seus recursos e obteve bons resultados.

Além disso, o indicador também possibilita comparar a eficiência financeira entre as empresas. Nesse sentido, ele ajuda o investidor a tomar a decisão sobre a melhor oportunidade para maximizar o capital que deseja investir.

Outro aspecto importante do ROIC é avaliar o desempenho da empresa junto aos concorrentes. Isso porque, quando o indicador é alto e a organização tem uma boa participação de mercado, possivelmente ela tenha condições de enfrentar um aumento de concorrência, se isso acontecer.

- Receita líquida: como calcular e analisar esse indicador

- Top down e bottom up: confira as duas formas de analisar uma empresa

Quanto é um bom ROIC?

Normalmente, o mercado considera um bom patamar de criação de valor quando o retorno é superior a 2% do custo de capital da empresa. Porém, não existe um valor fixo para o ROIC, pois ele poderá ser mais alto ou mais baixo de acordo com o porte da empresa e seu setor de atuação. Por isso, o ideal é sempre interpretar o indicador fazendo uma relação com outras informações da empresa.

ROE e ROIC: qual a diferença?

Assim como o ROIC, o ROE é um indicador que serve para mostrar o retorno do investimento em uma empresa. Porém, ele considera em seu cálculo somente os recursos próprios, ou seja, o patrimônio líquido da organização, ao passo que o ROIC computa também os recursos de terceiros.

Resumidamente, podemos dizer que o ROE mostra quanto a empresa gera de resultados somente a partir dos recursos investidos pelos próprios sócios. Por outro lado, o ROIC considera todas as fontes que a organização utilizou para gerar resultado, sejam elas próprias ou de terceiros.

ROIC E ROA: qual a diferença?

Mais um indicador que costuma ser confundido com o ROIC, o ROA também mede o retorno, porém dos ativos de uma empresa.

ROA é a sigla para Return on Asset (ou “retorno sobre o ativo”). Isso significa que ele mostra a capacidade de geração de lucro que um ativo tem dentro de uma empresa. Logo, o ROA consegue demonstrar ao investidor o quanto as empresas conseguem gerar lucro a partir dos ativos que demonstram no balanço patrimonial.

Basicamente, o ROA será alto quando o lucro da empresa superar os seus ativos, o que demonstra valor para o acionista.

Cuidados que você precisa ter ao analisar o ROIC

Assim como qualquer outro indicador, o ROIC também possui algumas limitações. Uma delas é o fato de que ele analisa a empresa sob um aspecto geral, sem considerar os investimentos individualmente. Por isso, não se consegue descobrir quais investimentos estão gerando os melhores retornos para o negócio.

Além disso, o ROIC não considera o fluxo financeiro da empresa, ou seja, a sua geração de caixa. Dessa forma, se houver algum problema de recebimento de vendas já realizadas, por exemplo, isso poderá distorcer a análise.

É por isso que, para uma análise de empresas mais completa e consistente, é preciso utilizar sempre a maior quantidade de indicadores fundamentalistas. Além, é claro, de aspectos macroeconômicos, que impactam diretamente o desempenho de suas ações.